曾深陷價格泥潭的儲能電芯市場,正悄然迎來轉折點。2024年底,電芯價格一度跌至0.27元/Wh,較2023年初的0.9元/Wh高點暴跌超60%。而近期市場信號表明:這一輪非理性“殺跌”態勢得到初步遏制,價格企穩回升趨勢顯現。

儲能電芯價格“企穩回升”

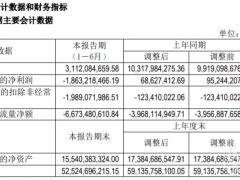

最新數據顯示,2025年上半年儲能電芯主流報價區間已回升至0.26元/Wh~0.38元/Wh,中標均價穩定在0.29元/Wh水平。

如7月18日開標的深能智慧能源科技有限公司2025年度300MWh儲能磷酸鐵鋰電芯采購預選供應商項目,中創新航、欣旺達、天合儲能、億緯動力4家分別以單價0.28元/Wh、0.265元/Wh、0.26元/Wh、0.32元/Wh的價格入圍,中標均價0.2813元/Wh。

3月份,新風光1GWh儲能電芯集采與中儲科技6GWh電芯框采項目開標,中標價格分別在0.26~0.34元/Wh、0.27~0.38元/Wh,中標均價在0.28元/Wh左右。

可見,2025年儲能電芯價格雖有走低的態勢,但整體趨穩,降幅有所收窄,部分頭部廠商甚至出現漲價趨勢,儲能電芯價格呈現回暖跡象。

碳酸鋰吹響漲價號角

上游碳酸鋰的強勢反彈,正成為助推儲能電芯價格回暖的重要因素。

截至7月24日,電池級碳酸鋰現貨均價已漲至7萬元/噸,最高價漲近7.2萬元/噸。碳酸鋰期貨主力合約日內觸及漲停,報77240元/噸,較6月最低點58400元/噸上漲超20%。

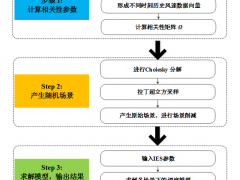

這一輪漲價并非偶然,而是供給、需求、政策三重力量共同作用的結果。一方面,監管部門整治鋰資源市場,多家企業停產、停工等,有效收縮了供給彈性;另一方面,全球新能源汽車市場回暖及東南亞需求爆發,疊加國內儲能裝機高增長,為鋰電需求提供了堅實支撐。同時,國家層面“反內卷”的政策導向日益清晰,多場行業閉門會與政策的強力推動,顯著緩解了此前的“惡性壓價”局面。

而碳酸鋰作為構成磷酸鐵鋰(LFP)電池正極的核心材料,占電芯成本約30%~50%,其價格上漲必然推高正極材料成本,進而傳導至電芯端,推動儲能電芯價格的企穩回升。

儲能供需格局悄然生變

除了成本端的推力,儲能電芯自身的供需關系也在發生積極變化。

隨著近年來海外儲能訂單猛增,電芯供應呈現短暫性供不應求的狀態,據市場反饋顯示,多家系統集成商已接到頭部電芯廠的漲價通知,大廠貨源趨緊,部分二線品牌甚至接近斷貨狀態。

與此同時,隨著國內“136號文”“394號文”政策接連出臺,儲能行業正從“政策驅動”轉向“市場驅動”。政策導向明確鼓勵通過技術創新、服務升級實現高質量發展,單純依靠低價競爭不僅難以盈利,更可能埋下安全隱患,其不合理性正被市場認知。

綜合來看,多重因素正推動儲能電芯市場結束非理性殺跌,價格步入企穩回升的通道,甚至還會出現小幅度的上揚,但至于價格能漲多少,漲幾輪還要看后續市場的變化。

最后,儲能行業的競爭終將回歸本質——唯有真正創造長期價值的企業,才能在市場化的浪潮中行穩致遠。這一輪價格企穩回升不僅是成本傳導的體現,更是行業告別野蠻生長、邁向成熟理性的關鍵轉折點。

微信客服

微信客服 微信公眾號

微信公眾號

0 條